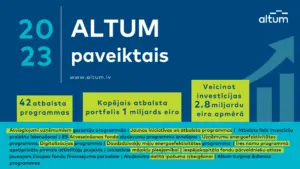

Baltijas kapitāla tirgus akcelerācijas fonds

IPO fonds

IPO fonds ir pirmā šāda veida iniciatīva Baltijas reģionā, un to kopīgi izveidojušas attīstības finanšu institūcijas ALTUM (Latvija) un ILTE (Lietuva), piesaistot arī privātos investorus. Ieguldījumu fonds (IPO) finansē mazos un vidējos uzņēmumus, galvenokārt, Latvijā un Lietuvā, kuri plāno vērtspapīru kotēšanu Baltijas biržās.

IPO fonda sagaidāmā ietekme uz Baltijas ekonomiku:

- 10 gadu laikā plānots piesaistīt 200–250 miljonus EUR kapitāla caur publiskajiem tirgiem Latvijā un Lietuvā

- Veicināt jaunu akciju un obligāciju kotēšanu Nasdaq Baltijas biržās

- Stiprināt Baltijas finanšu ekosistēmu

IPO fonda mērķi

Atbalstīt uzņēmumus pirms IPO un IPO stadijā

Veicināt kapitāla tirgus attīstību Baltijā

Palīdzēt uzņēmumiem sagatavoties publiskai vērtspapīru emisijai

Nodrošināt strukturētu pārvaldību un investoru piekļuvi, lai veicinātu papildu kapitāla piesaisti izaugsmei

IPO fonda struktūra

Pārvaldnieks

UAB “I Asset Management” (Lietuva) sadarbībā ar Baltic Partners SIA (Latvija)

2024. gada izsludinātā konkursa atlases procesā tika atzīti par labāko komandu

Uzraudzība

Lietuvas Banka

Termiņš

10 gadi + iespēja pagarināt par 1+1 gadu

Kopējais apjoms

· Minimālais fonda apmērs 48,78 miljoni EUR

· Plānotais fonda apmērs 50 miljoni EUR

· Maksimālais fonda apmērs 100 miljoni EUR

Ieguldījumi

· ALTUM – 20 miljoni EUR

· ILTE – 18,78 miljoni EUR

· privātie investori – 10 miljoni EUR

Citi privātie ieguldītāji

Papildus privātais kapitāls tiks piesaistīts vismaz 50% apmērā no katra darījuma

Ieguldījuma apjoms

2 – 7 miljoni EUR

Mērķa uzņēmumu vērtība

5 – 100 miljoni EUR

Investīciju nozare

Dažādas nozares, piemēram, patēriņa preces, finanšu pakalpojumi, e-komercija, lauksaimniecība, veselība, B2B u.c.

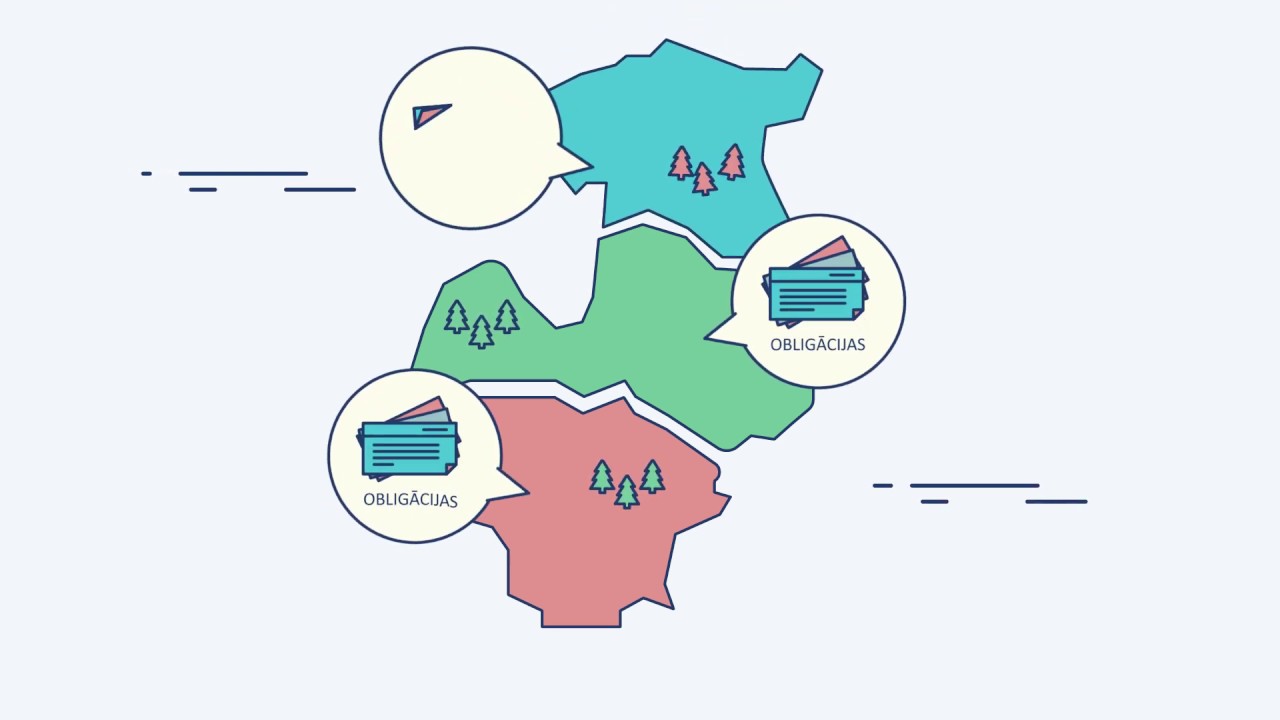

Investīciju stratēģija

≥ jaunu akciju kapitāls 60%

≤ obligāciju emisija 40%

Ģeogrāfiskais sadalījums

≥ EUR 20 miljoni Latvijā

≥ EUR 18.78 miljoni Lietuvā

Pārējais – ES dalībvalstis (Centrālās un Austrumeiropas valstis)

Kontakti

· E-pasts: info@1am.lt; info@balticpartners.eu

· Tālrunis: +370 621 72826

· Baltijas kapitāla tirgus akcelerācijas fonds

Aktuāli

22. Dec, 2025

ALTUM darba laiks svētkos

17. Dec, 2025

ALTUM garantiju apskats – 2025. gada 3. ceturksnis

31. Jul, 2023

ALTUM Centra reģiona birojs pārceļas uz jaunām telpām

02. May, 2023

Pieejams E-rēķins Altum pakalpojumu apmaksai

04. Apr, 2023

Revidēts ALTUM gada pārskats par 2022.gadu

Kas ir IPO process?

Process, kad uzņēmums gatavojas pirmo reizi publiski piedāvāt savas akcijas iegādei plašam ieguldītāju lokam vai emitēt obligācijas biržā. Uzņēmums plāno uzsākt publisku vērtspapīru tirdzniecību, piemēram, Nasdaq Riga vai citā vērtspapīru biržā. Šo procesu, ja tas attiecas uz akcijām, sauc par sākotnējo publisko piedāvājumu jeb IPO (Initial Public Offering).

Uzzini vairāk par IPO procesu Latvijas Bankas Naudas skolas mājas lapā.

Kas ir obligāciju emisija?

Obligāciju emisija ir process, kurā uzņēmums vai valsts iestāde izlaiž (emitē) obligācijas, lai piesaistītu aizdevumu no investoriem. Uzzini vairāk par obligāciju emisiju Latvijas Bankas Naudas skolas mājas lapā

| Kritērijs | Obligācijas | Akcijas |

|---|---|---|

| Ieguldījuma veids | Aizdevums uzņēmumam | Īpašumtiesību daļas uzņēmumā |

| Ieguldījuma periods | Noteikts (1 gads, līdz 5 gadi vai ilgāk) Iespējams pārdot obligācijas pirms to termiņa beigām, taču cena būs atkarīga no pārdošanas brīdī esošās tirgus situācijas | Nav noteikts |

| Ienākumi | Fiksēti procentu maksājumi | Dividendes (ja tiek izmaksātas) |

| Riska līmenis | Zemāks (parasti) | Augstāks |

| Garantija atmaksāt ieguldīto summu | Ir – perioda beigās | Nav |

| Balsstiesības | Nav | Parasti ir (akcionāru sapulcēs) |